En el primer trimestre del año, los créditos hipotecarios del Fondo Mivivienda (FMV) retrocedieron en 1.4% respecto a similar periodo de 2015 a S/ 229 millones. El resultado adverso de debió, según indicó la entidad, a la coyuntura electoral de los primeros meses del año que llevó a las familias a retrasar la decisión de compra de una vivienda.

No obstante, se esperaría una mejor situación para el segundo semestre del año. En opinión de Ricardo Arbulú, presidente del Instituto de la Construcción y Desarrollo de la Cámara Peruana de la Construcción (Capeco), luego de las elecciones de la segunda vuelta electoral – previstas para junio – se proyecta un mayor impulso en la compra de viviendas y departamentos por dos razones: el término de la incertidumbre electoral y el mayor optimismo de las familias y agentes económicos al ingresar un nuevo gobierno.

“Luego de la primera vuelta electoral las familias comenzaron a tener una mayor disposición de compra, sobre todo de los sectores socioeconómico A y B de la población. Sin embargo, se estima para el segundo semestre un mayor dinamismo debido a que ya se eligió al nuevo gobierno, lo que va reactivar las obras de infraestructura y también la construcción de centros comerciales”, declaró a Gestión.pe.

Por tal razón, el gremio de la construcción proyecta que el sector inmobiliario tendrá un crecimiento cercano al 4% a 5% este año, de manera diferenciada: en los primeros meses del año tendrá un aumento de 2% y en el segundo semestre logrará un repunte de 5%, lo que daría un crecimiento promedio en el año de hasta 5%.

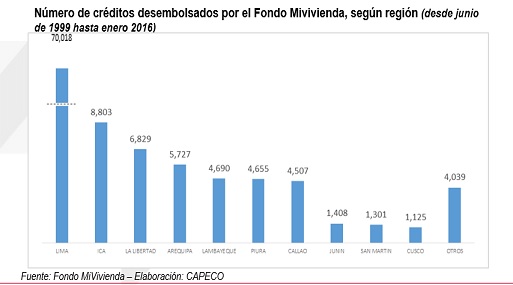

Lima concentra la mayor cantidad de créditos del Fondo Mivivienda

Lima (49.1%) fue el departamento que registró el mayor número de colocaciones del Fondo Mivivienda (FMV) en el primer trimestre del año seguido de Lambayeque (9.8%), Piura (8.6%), Ica (8.4%), La Libertad (6.8%) y Arequipa (4.0%), los mismos que agruparon el 85.6% del total desembolsado en el primer trimestre del año.

Para el represente gremial Ricardo Arbulú, esté es uno de los principales problemas de los programas de vivienda social que promueve el Estado: su alta concentración geográfica, lo que supone un reto para descentralizar el servicio y llegue también a los peruanos del interior del país.

“La demanda insatisfecha de vivienda en Lima Metropolitana es aproximadamente la mitad de las necesidades habitacionales en las zonas urbanas del país, lo que revela que hay todavía un nivel de desatención proporcionalmente mayor en las ciudades del interior”, apuntó.

Según información del Fondo Mivivienda, el producto de mayor demanda de enero a marzo fue el Nuevo Crédito Mivivienda (NCMV) al representar el 96,2% del total de créditos colocados, le sigue el Crédito Complementario Techo Propio al participar con el 2% del total de préstamos y en tercer lugar el crédito Miconstrucción (MC) con el 1.5%.

Respecto al medio usado con mayor frecuencia para el desembolso de los préstamos que otorgan Mivivienda, la de mayor preferencia fue la banca múltiple (1,495 créditos) la que registro un leve repunte en comparación a similar periodo del año anterior.Mientras que del total de créditos del Crédito Complementario Techo Propio (FCTP) el 59.5% fueron otorgadas por financieras, en tanto que los préstamos de los productos Miconstrucción y del Nuevo Crédito Mi Vivienda se desembolsaron a través de Cajas y Edyme.

Así, entre las entidades que abonaron el mayor número de créditos se ubicaron: BCP, el Banco Financiero, Interbank, BIF y la Caja Sullana, que en conjunto otorgaron un total de 1,492 créditos, lo que representó el 71.18% del total entregado por todo el sistema.